이처럼 공동 펀드를 조성하게 된 배경에는 기업의 신재생에너지 설비투자 확대가 있다. 기후펀드를 통해 온실가스 배출량을 줄이는 기업에 모험자본이 원활히 흘러들어가게끔 만들어 탄소 중립을 완성하겠다는 구상이다.

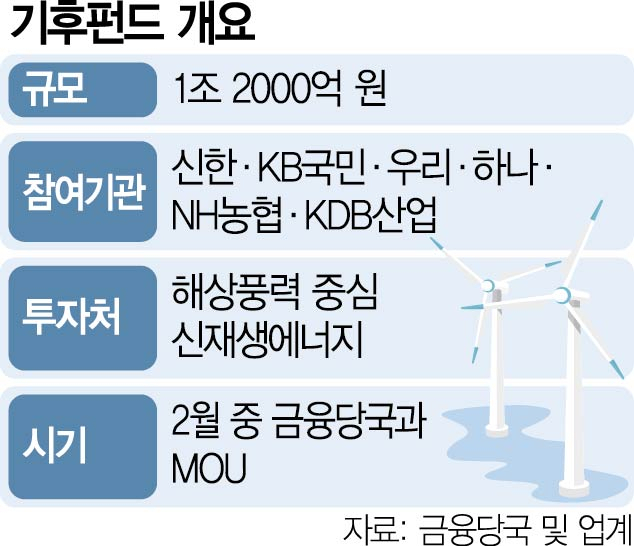

현재 금융권에서는 펀드 구조와 목표 수익률, 운용사 선정과 투자 가이드라인 등을 짜는 작업이 진행 중인 것으로 알려졌다. 특히 각 은행이 금융지주 자산운용사를 통해 출자하는 방안이 검토되고 있다. 모펀드 조성과 운용 방안이 확정되면 은행별로 투자심의위원회를 거쳐 승인 작업에 나설 예정이다. 운용 기간 7년 이상의 장기 프로젝트로 구성하는 것은 통상 해상풍력발전 건설이 6~7년 정도 걸리기 때문이다.

정권이 바뀌면 사라질 수 있다는 우려를 해소하기 위한 측면도 있다. 금융권의 한 고위 관계자는 “운용사의 과거 실적을 보고 자금 운용을 맡길 텐데 어느 영역에 투자를 할지, 비용을 감안한 목표 수익을 어떻게 달성할지에 대해 내부 투자위원회에서 본격적으로 검토할 것”이라고 설명했다.

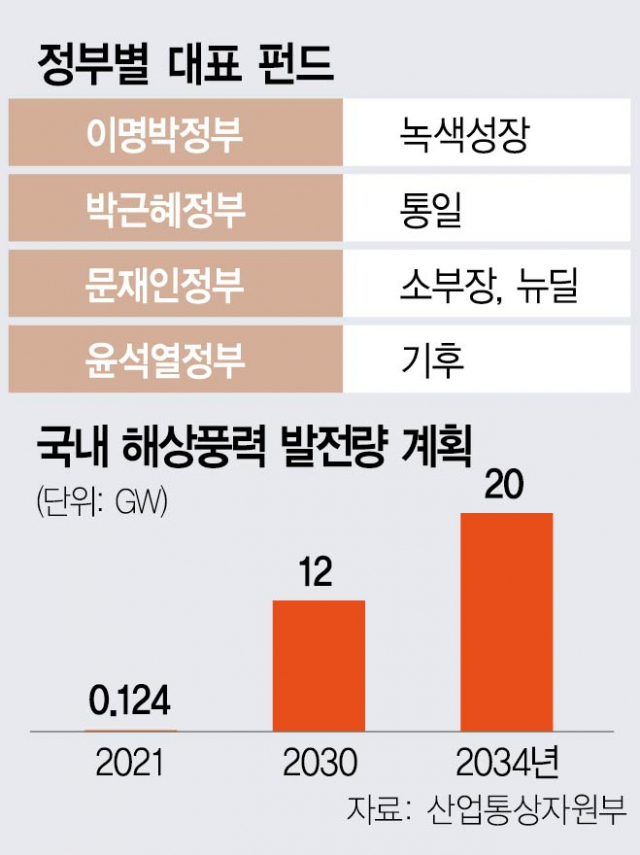

해상풍력발전의 경우 바람의 영향을 직접적으로 받는 단점이 있지만 국토가 좁고 3면이 바다인 우리나라에서는 성장 잠재력이 높다는 평가를 받는다. 윤석열 정부에서도 해상풍력에 공을 들이면서 바다에 인접한 각 지방자치단체들 역시 해상풍력단지 조성에 뛰어들고 있다. 금융권 관계자는 “과거 녹색성장펀드처럼 기후펀드를 윤석열 정부의 대표 펀드로 만들겠다는 취지로 알고 있다”고 말했다.

현재 정부의 신재생에너지 기본 계획대로라면 2034년 기준 신재생에너지에서 풍력발전 비중은 35.1%(해상풍력 27.5%, 육상풍력 7.6%)로 높아진다.

산업통상자원부가 곧 발표할 11차 전력수급 기본 계획에서도 풍력발전 비중을 높이는 방안이 유력하다. 국제재생에너지기구(IRENA)에 따르면 해상풍력 용량은 2020년 34GW(기가와트)에서 2030년에는 228GW로 확대되고 2050년에는 1000GW를 넘어설 것으로 전망된다. 해상풍력 설치·발전에 들어갈 누적 투자액은 2조 7500억 달러(약 3500조 원)에 이를 것으로 예상된다. 태양광의 경우 문재인 정부에서 대출 부실 등 각종 의혹이 끊임없이 제기돼 가급적 배제하는 방향으로 가닥을 잡았다.

다만 해상풍력에만 중점 투자하면 자금이 다 못 들어갈 수 있다는 우려도 없지 않다. 구체적으로 투자할 수 있는 프로젝트를 사전에 찾아야 한다는 얘기다. 그런 맥락에서 MOU부터 우선 체결하는 점도 우려되는 대목이다. 구체적인 투자처를 발표하고 자금 확보 계획을 수립한 뒤 투자자 모집과 홍보에 나서는 일반적인 수순과는 다르다. 금융권의 한 관계자는 “정부의 의지는 강하나 세부 사항으로 들어가면 협의해야 할 사안이 넘친다”며 “실행 단계에서는 쉽지 않은 부분도 많고 투자처를 다 찾지 못할까 하는 걱정도 있다”고 말했다.

투자할 경우 자기자본비율(BIS)에도 영향을 미치기 때문에 은행으로서는 부담스러운 부분도 있다. 테마 펀드는 종종 시장 수익률과 격차를 보일 때도 있어 민간자금을 유인하기 위한 수익률도 숙제다.

은행권이 주축이 돼 만들어지는 펀드지만 ‘관제 펀드’ 논란을 극복할 수 있을지도 관건으로 꼽힌다. 금융의 사회적 역할을 강조하는 윤석열 정부의 특성상 5대 금융지주는 일단 정부의 의지대로 따라갈 수밖에 없을 것으로 보인다. 총선 전에 기후펀드 조성 계획 발표가 예정돼 있는 점도 정무적 판단이 깔려 있다는 분석이다.

앞서 이명박 정부의 녹색성장펀드, 박근혜 정부의 통일펀드, 문재인 정부의 뉴딜펀드·소부장펀드 등 정권마다 핵심 사업을 뒷받침할 관제 펀드를 만들었으나 ‘펀드 포퓰리즘’ 등의 뒷말이 무성했다. 녹색성장펀드의 경우 녹색중소기업에 안정적으로 자금을 공급한다는 취지였는데 ‘녹색기업이 무엇이냐’는 식으로 초창기 투자처가 불분명했다.

실제 문재인 정부에서 금융위원회는 ‘금융권을 동원해 관제 펀드를 만들었다’는 지적에 대해 ‘뉴딜펀드 관련 7문 7답’ 보도 자료를 통해 “유동성이 늘어나고 저금리 기조가 지속되면서 금융회사도 투자할 곳이 마땅치 않은 상황이며 다수의 금융회사가 디지털·그린 등 뉴딜 분야를 ‘새로운 기회’로 인식하고 있다”고 해명했다. 뉴딜펀드의 경우 3조 원의 재정을 투입해 정책형 펀드 20조 원을 조성했고 재정이 후순위 위험 부담 역할을 하면서 논란이 컸다. 특히 뉴딜펀드의 누적 투자 집행률은 2021년 35.7%에서 정권이 바뀐 2022년에는 10.7%로 하락했다.